مطالبی که بهتر است پیش از مطالعه این مقاله بخوانید:

پس از مطالعه این مقاله شما:

- نحوه مدیریت ریسک بروکرهای فارکس A-book را میآموزید

- مدلهای محبوب مدیریت ریسک مدل A-book، مدل B-book و مدل ترکیبی را فرا میگیرید

بروکرهای فارکس از روشهای مختلفی برای مدیریت ریسک استفاده میکنند. این روشها شامل A-book، B-book و روش ترکیبی است. با اینکه در این مقاله بر روش A-book تمرکز داریم اما به توضیح مختصری در مورد B-book و روش ترکیبی نیز میپردازیم تا مدیریت ریسک بروکرهای فارکس را به طور کامل پوشش دهیم.

در این درس از مجموعه دروس مدرسه آموزش فارکس، با هم یاد خواهیم گرفت:

- نحوه مدیریت ریسک بروکرهای فارکس A-book

- کسب درآمد توسط بروکر در روش A-book

- مزایا و معایب روش A-book

- نحوه اجرای روش مدیریت ریسک A-book

- روش مدیریت ریسک B-book

- روش مدیریت ریسک ترکیبی یا C-book

روش A-book برای مدیریت ریسک بروکرهای فارکس

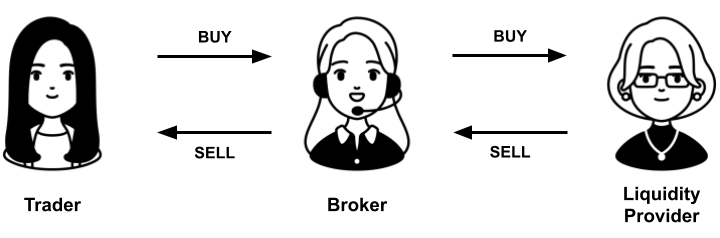

A-book که به عنوان انتقال ریسک نیز شناخته میشود وضعیتی را توصیف میکند که در آن یک بروکر، با طرف مقابل مشتری که معمولاً یک بروکر دیگر یا یک بانک یا یک بازارساز است وارد معامله میشود تا ریسک معامله را بپذیرد و هر گونه ضرر احتمالی را متحمل شود.

این روش مدیریت ریسک نوعی استراتژی است. در این استراتژی، در لحظهای که بروکر معاملهای را از طرف مشتری خود دریافت میکند، وارد معامله دیگری با طرف مقابل در همان جهت مشتری خود میشود. حال اگر ارزش بازار افزایش یابد، مشتری برنده شده و طرف مقابل متحمل ضرر میشود. در این وضعیت بروکر نیز درست مانند مشتری در برابر طرف مقابل برنده میشود. اما اگر ارزش بازار کاهش یابد هم مشتری و هم بروکری که در آن حساب دارد متحمل ضرر خواهند شد.

کسب درآمد توسط بروکر در روش A-book

کمیسیون یکی از منابع درآمد بروکر در روش مدیریت ریسک A-book است. با وجود اینکه قیمتهای ورودی و خروجی برای بروکر و مشتری یکسان است، مشتری برای انجام معامله خود به بروکر پورسانت پرداخت میکند. معمولاً این مقدار پورسانت بر اساس حجم معامله محاسبه میشود (مثلاً X دلار به ازای هر 1 میلیون دلار یا لات).

راه دیگر برای کسب درآمد توسط بروکر در روش A-book از طریق مارک آپ است. مارک آپ تفاوت بین قیمت ارائه شده به مشتری و قیمتی است که بروکر با طرف مقابل وارد معامله میشود.

مزایا و معایب روش A-book

مزایای این روش مدیریت ریسک شامل موارد زیر است:

- با منافع مشتری در تضاد نیست. به این معنی که بروکرها از زیان مشتریان خود سود نمیبرند.

- دسترسی به نقدینگی عمیق و اسپردهای محدودتر را ممکن میسازد.

- شفافیت بالایی دارد.

- مشتریان از قیمتگذاری رقابتی ارائهشده توسط چندین ارائهدهنده نقدینگی سود میبرند.

در کنار این مزایا میتوان معایب زیر را برای روش A-book به عنوان یکی از روشهای مدیریت ریسک بروکرهای فارکس ذکر کرد:

- مشتری باید به ازای انجام هر معامله کمیسیون پرداخت کند. در واقع یکی از راههای کسب درآمد توسط بروکر از طریق کمیسیون است و این کمیسیون منجر به هزینههای معاملاتی بالاتر برای مشتریان میشود.

- مشتریان ممکن است در طول دورههای پر نوسان یا دورههایی با نقدینگی کم، مدام با قیمتگذاری مجدد مواجه شوند.

نحوه اجرای روش مدیریت ریسک A-book

هنگامی که یک بروکر طرف مقابل معامله مشتری را بر عهده میگیرد، ریسک بازار را منتقل میکند. در واقع هنگامی که بروکر، سفارشی از طرف مشتری دریافت میکند، وارد معامله جداگانهای با تامینکننده نقدینگی در همان جهت معامله مشتری میشود. یعنی اگر مشتری قصد خرید دارد بروکر نیز در نقش خریدار ظاهر شده و اگر مشتری قصد فروش دارد بروکر نیز در نقش فروشنده ظاهر میشود.

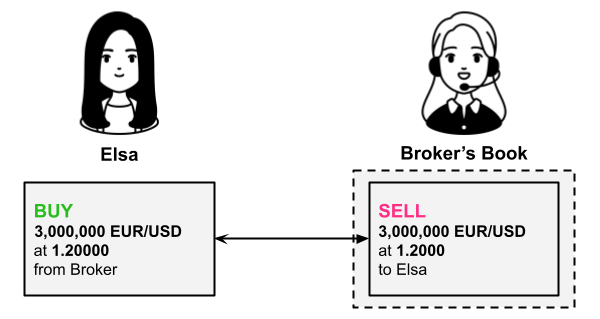

در ادامه با ذکر یک مثال نحوه انتقال ریسک توسط بروکر را توضیح میدهیم. این همان اجرای روش A-book است. فرض کنید یک مشتری به نام السا با 3,000,000 یورو/دلار آمریکا وارد معامله خرید EUR/USD با قیمت 1.2000 شود. در نتیجه بروکر او باید وارد یک موقعیت فروش 3,000,000 EUR/USD شود.

با توجه به اینکه روش مدیریت ریسک بروکر A-book است، بروکر باید ریسک معامله را منتقل کند. در نتیجه وارد یک معامله جدید با طرف خارجی میشود و 3,000,000 یورو/دلار آمریکا از آن خرید میکند. این موقعیت خرید EUR/USD، موقعیت فروش EUR/USD را که در برابر السا دارد جبران خواهد کرد.

ذکر این نکته مهم است که السا فقط با بروکر خود وارد معامله شده و ارتباط مستقیم با طرف خارجی ندارد. در واقع بروکری که در آن حساب باز کرده طرف مقابل معامله او است. به این معنی که بروکر، تجارت السا را به طرف خارجی (تامین کننده نقدینگی) ارسال نکرده است.

در این روش مدیریت ریسک بروکرهای فارکس، بروکر به منظور انتقال ریسک خود، معاملهای مشابه اما کاملاً مجزا با تامین کننده نقدینگی انجام داده است. پس در اینجا دو معامله جداگانه وجود دارد. اکنون با دو سناریو مواجه میشویم.

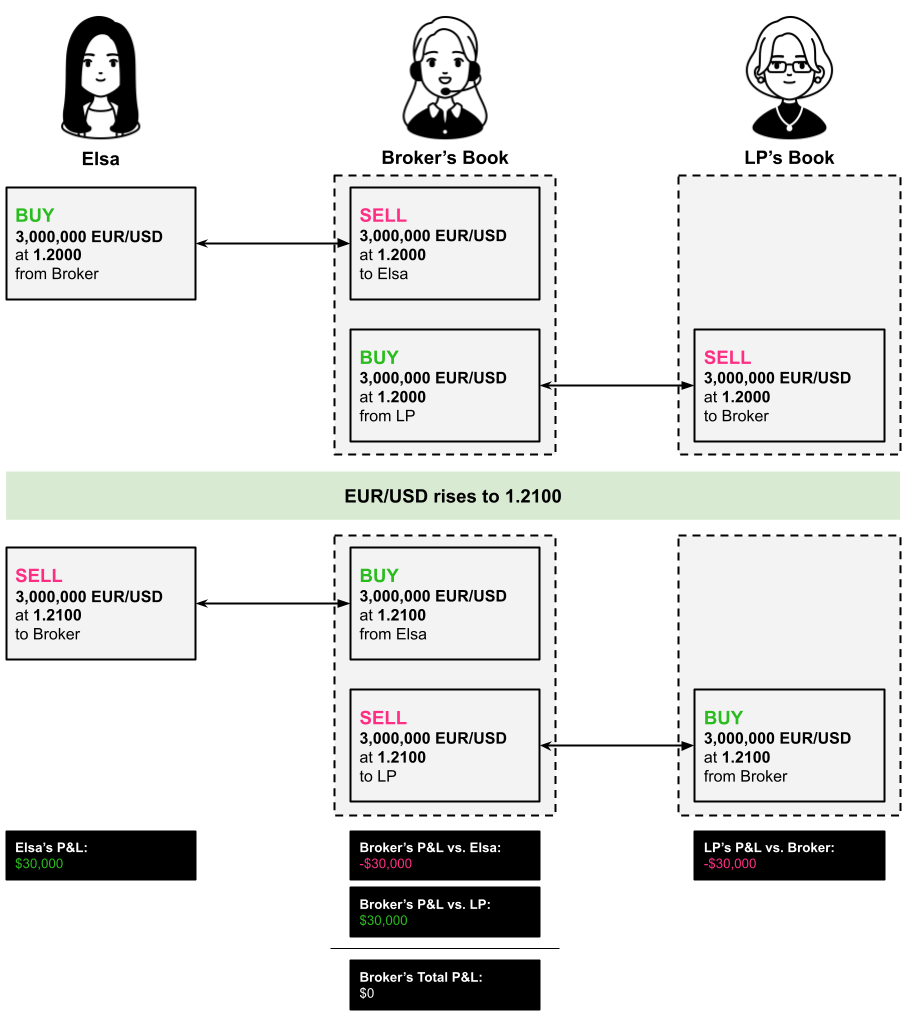

سناریوی شماره 1: یورو/دلار آمریکا افزایش مییابد

حال بیایید ببینیم اگر EUR/USD افزایش یابد چه اتفاقی میافتد؟

در این حالت، معامله السا با سود به پایان میرسد، به این معنی که بروکر متحمل ضرر میشود اما از آنجا که با طرف خارجی وارد معامله شده سودی به دست میآورد که ضرر آن را جبران میکند.

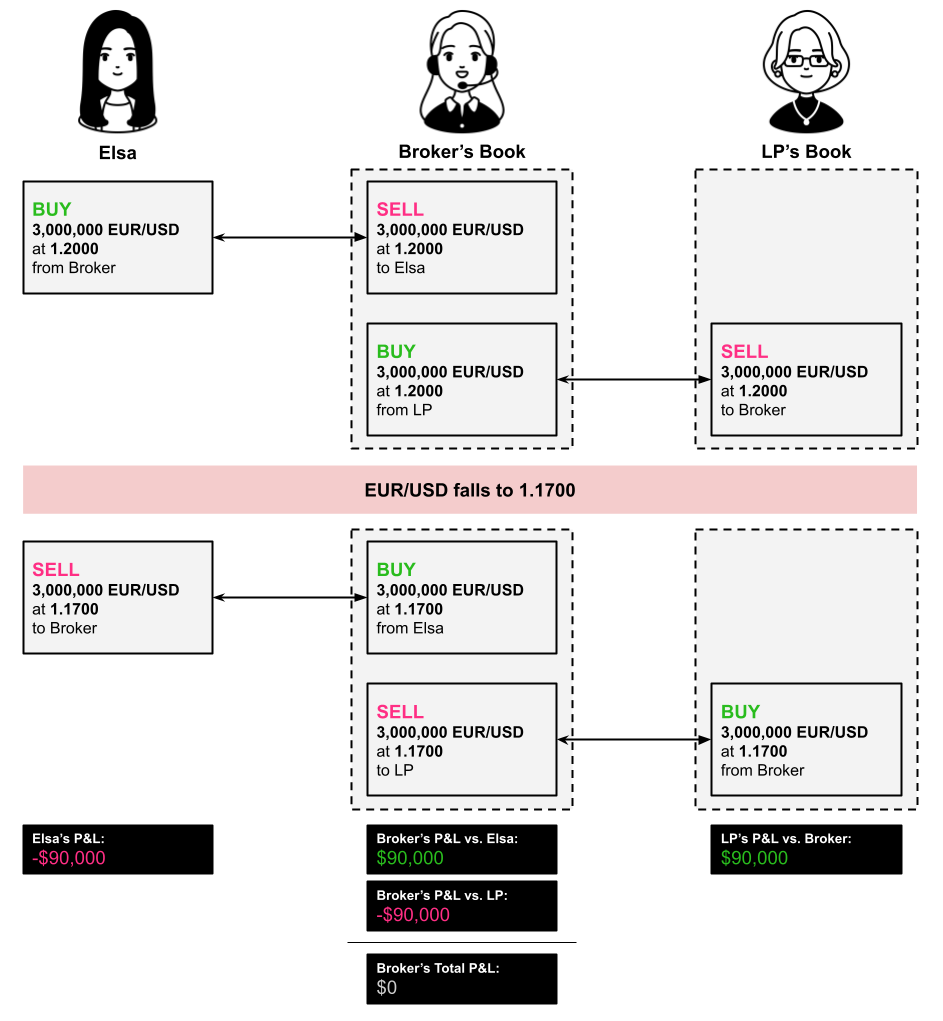

سناریوی شماره 2: یورو/دلار آمریکا کاهش مییابد

حال اگر EUR/USD به جای افزایش، کاهش یابد چه اتفاقی میافتد؟

در این حالت، معامله السا با ضرر به پایان میرسد، به این معنی که بروکر سود خوبی به دست میآورد. اما چون با طرف خارجی وارد معامله شده دقیقا مانند السا متحمل ضرری خواهد شد که تقریباً تمام سودش از دست میرود و تنها درآمدی که از این معامله به دست آورده کمیسیونی است که از السا دریافت کرده است.

روش مدیریت ریسک B-book

در روش B-book بروکرها تصمیم میگیرند ریسک ناشی از معامله علیه مشتریان خود را بپذیرند یا میتوانند آن را به یکی دیگر از شرکت کنندگان بازار منتقل کنند. پذیرش ریسک به این معنی است که کارگزار هیچ کار پیشگیرانهای انجام نمیدهد و تنها در نقش طرف مقابل معامله مشتری ظاهر میشود. در صورتی که بازار بر خلاف کارگزار حرکت کند، کارگزار تمام ضررها را متحمل خواهد شد و بالعکس.

بروکرهایی که به روش B-book مدیریت ریسک میکنند به عنوان بازارساز شناخته میشوند. آنها یک بازار داخلی ایجاد کرده و ریسک مرتبط با موقعیت مشتریان را به عهده میگیرند.

از جمله مزایای روش B-book به عنوان یکی از دو روش مدیریت ریسک بروکرهای فارکس، میتوان به موارد زیر اشاره کرد:

- افزایش سودآوری برای بروکرها و کاهش هزینههای معاملاتی برای مشتریان را به همراه دارد.

- بروکرها میتوانند از زیان مشتریان خود سود ببرند.

- بروکرها ممکن است اسپرد کمتر و معاملات بدون کمیسیون را ارائه دهند.

- از آنجایی که معاملات به صورت داخلی انجام میشوند، مشتریان ممکن است اجرای معاملات سریعتری را تجربه کنند.

در کنار این مزایا میتوان معایب زیر را برای روش B-book ذکر کرد:

- روش B-book با منافع مشتری در تضاد است.

- شفافیت محدودی دارد. زیرا سفارشات مشتری به بازار آزاد منتقل نمیشود.

- بروکرها ممکن است انگیزهای برای ضرر دادن به مشتریان خود داشته باشند. زیرا از زیان آنها سود میبرند.

روش مدیریت ریسک ترکیبی یا C-book

در روش C-book با ترکیب دو روش A-book و B-book مواجه هستیم. رایجترین شکل این روش مدیریت ریسک، پوشش جزئی سفارش مشتری است. در این روش بروکرها میتوانند ریسک را تا حدی پوشش دهند تا تاثیر احتمالی آن را کم کنند، اما آن را به طور کامل از بین نمیبرند و در عوض، ریسک باقیمانده را به امید سود بردن از حرکات بازار، مدیریت میکنند.

در این روش بروکر میتواند تنها بخشی از ریسک را منتقل کند. با این حال، چنین استراتژی این احتمال را دارد که بروکر متحمل زیانهایی شود که اگر کل مبلغ معامله را پوشش میداد، کاملاً از آن اجتناب میشد.

روش C-book مزایایی دارد که در ادامه به آنها اشاره میشود:

- انعطاف پذیری برای بروکرها جهت ارائه خدمات به مشتریان متنوع

- متعادل کردن جریانهای درآمد

- بروکرها با استفاده از این روش میتوانند ریسک را به طور موثرتری مدیریت کنند.

- بروکرها میتوانند طیف وسیعی از خدمات را برای رفع نیازهای مختلف مشتریان ارائه دهند.

- بروکرها میتوانند هم از طریق کمیسیون و هم از طریق سود معاملاتی درآمد کسب کنند.

معایب روش C-book به عنوان یکی از روشهای مدیریت ریسک بروکرهای فارکس، شامل موارد زیر میشود:

- تضاد با منافع مشتری همچنان احساس میشود.

- بروکرها ممکن است انگیزه کسب سود از زیان مشتریان در شرایط خاص را داشته باشند.

- روش ترکیبی از دو روش دیگر مدیریت ریسک، پیچیدهتر است و ممکن است نیاز به بررسی نظارتی بیشتری داشته باشد.

مدیریت ریسک بروکرهای فارکس در یک نگاه

ما در این مقاله، روشهای اساسی مدیریت ریسک توسط بروکرهای فارکس را بررسی کردیم. با این حال لازم است بدانید هر بروکر روش مدیریت ریسک متفاوتی دارد و ممکن است شیوههای منحصربهفردی را اتخاذ کند که با میزان ریسکپذیری آن سازگار باشد.

همچنین توجه به این نکته مهم است که تکنیکهای مدیریت ریسک همچنان به تکامل خود ادامه میدهند و هیچ فرمول ثابتی برای اینکه چگونه یک بروکر ریسک خود را مدیریت کند وجود ندارد. زیرا همه بروکرها به دنبال به حداکثر رساندن درآمد و در عین حال کاهش ریسک خود هستند.

گپ و گفت فارکسی

- شما به عنوان یک معاملهگر کدام روش مدیریت ریسک را میپسندید؟ لطفا در کامنت برای ما بنویسید.

تفاوت ریسک داخلی با ریسک انبار شده در چیست؟

سلام روز بخیر خانوم سارا

در ریسک داخلی (internalized)، بروکر میخواهد ریسک را نگه دارد، بنابراین ریسک را برای خودش نگهداشته است و به آن ریسک داخلی میگویند و در ریسک انبارشده (warehoused)، بروکر ریسک را ذخیره کرده است برای انتقال به شخص دیگر، به همین دلیل به آن ریسک انبار شده گفته میشود.