مطالبی که بهتر است پیش از مطالعه این درس بخوانید:

- آشنایی با انواع تحلیلها در فارکس

- الگوهای بازگشتی چیست؟ معرفی الگوهای بازگشتی در فارکس

- 24 الگوهای تک کندلی: 0 تا 100 آموزش جامع الگوهای تک کندلی

- 0 تا 100 نحوه معامله با الگوی خفاش + نکات مهم

- آموزش کامل الگوی همر (چکش) و نحوه استفاده صحیح از الگوی Hammer

پس از مطالعه این درس شما:

- با الگوی گارتلی به طور کامل آشنا میشوید.

الگوهای هارمونیک در بازار فارکس شرایط بسیار دقیقی را برای ارزیابی اعتبار الگوها فراهم میکنند و در صورت معامله مناسب، از نسبت ریسک به ریوارد خوبی برخوردارند. الگوهای مختلفی وجود دارد که در گروه هارمونیک قرار میگیرند، اما امروز یکی از قدیمیترین الگوهای هارمونیک شناخته شده یعنی الگوی گارتلی را بررسی میکنیم.

در این درس از مجموعه دروس آموزش فارکس، با هم یاد خواهیم گرفت که:

- الگوی گارتلی چیست؟

- قوانین الگوی گارتلی

- انواع الگوی گارتلی در فارکس

- استراتژی ترید بر اساس گارتلی

- مثال ترید بر اساس الگوی گارتلی

الگوی گارتلی Gartley چیست؟

گارتلی یک الگوی نموداری ویژه در جهان الگوهای هارمونیک و از بهترین الگوهای تحلیل تکنیکال است. مانند سایر الگوهای معاملاتی هارمونیک، باید سطوح فیبوناچی خاص خود را برآورده کند تا به عنوان یک شکلگیری معتبر واجد شرایط شود.

H.M Gartley که در دوران R.N Elliott و W.D Gann زندگی میکرد، الگوی Gartley را در کتاب خود با عنوان « Profits in the Stock Market» که در سال 1935 نوشته بود، به دنیا معرفی کرد.

H.M. Gartley در صفحه 222 کتاب خود الگوی Gartley را مورد بحث قرار میدهد و از آن به عنوان یکی از بهترین فرصتهای معاملاتی در بازار یاد میکند. بنابراین، برخی از معاملهگران هارمونیک از الگوی نموداری گارتلی به عنوان گارتلی 222 یا الگوی 222 نیز یاد میکنند.

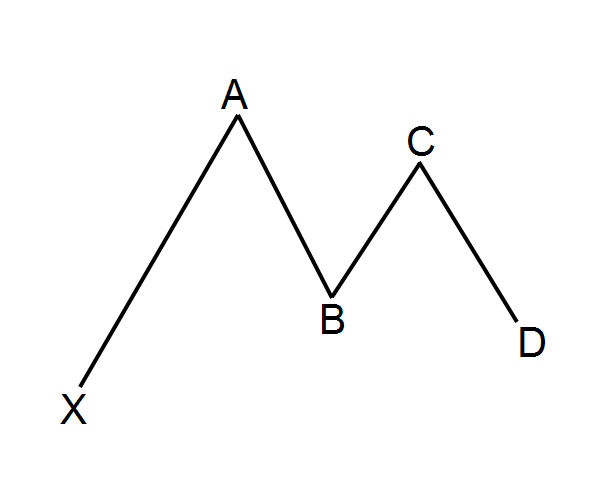

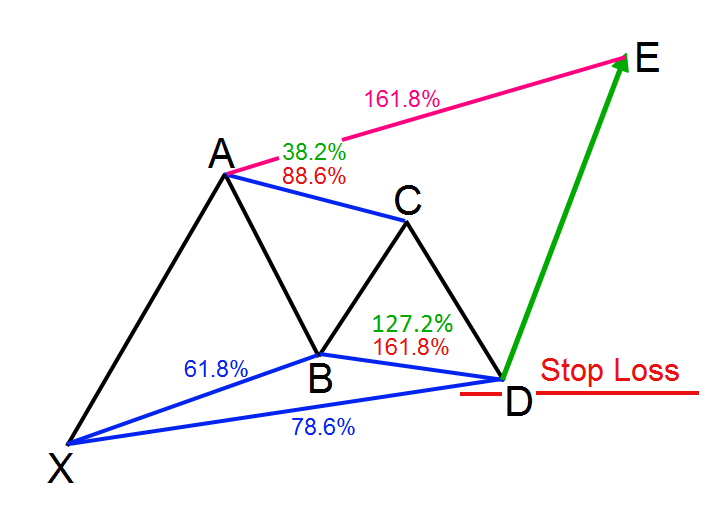

بسته به اینکه گارتلی صعودی یا نزولی باشد، شبیه یک M/W است. به این ترتیب، همان طور که در شکل زیر میبینید الگو از 5 نقطه تشکیل میشود.

این الگو با نقطه X شروع میشود و چهار نوسان ایجاد میکند تا در نقطه D کامل شود.

قوانین الگوی گارتلی

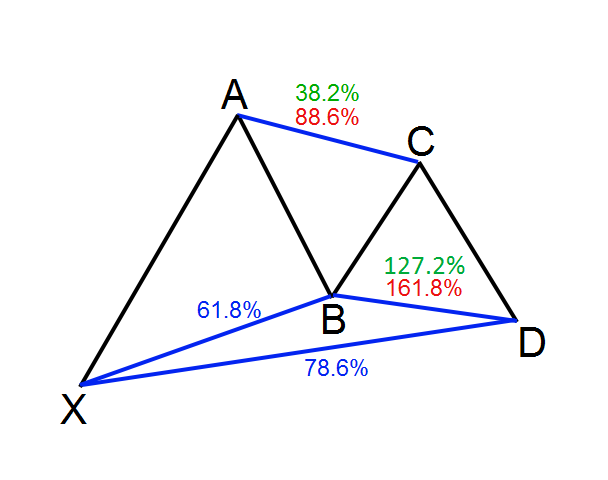

الگوی Gartley در دسته الگوهای هارمونیک قرار دارد، پس هر نوسان از آن باید با توجه به سطوح فیبوناچی ترسیم شود. اکنون هر یک از اجزای ساختار گارتلی را مرور میکنیم:

XA: حرکت XA میتواند هر فعالیت قیمتی در نمودار باشد. هیچ الزام خاصی در رابطه با حرکت قیمت XA در شکلگیری نمودار گارتلی وجود ندارد.

AB: حرکت AB باید تقریباً 61.8٪ از اندازه XA باشد. بنابراین، اگر حرکت XA صعودی باشد، حرکت AB باید عمل قیمت را معکوس کند و باید به 61.8% از اصلاح فیبوناچی XA برسد.

BC: حرکت BC باید حرکت AB را معکوس کند. در همان زمان، حرکت BC باید یا در سطح فیبوناچی 38.2٪ یا در سطح فیبوناچی 88.6٪ از پایه AB قبلی به پایان برسد.

CD: حرکت CD باید معکوس حرکت BC باشد. پس اگر AB ٪۳۸.۲ BC باشد، CD باید به 127.2٪ BC پاسخ دهد. اگر BC 88.6% AB باشد، پس CD باید 161.8% BC باشد.

AD: هنگامیکه حرکت CD کامل شد، باید حرکت AD را اندازه گیری کنید. یک گارتلی معتبر در نمودار، یک حرکت AD را نشان میدهد که 78.6% از حرکت XA اصلاح میشود.

تصویر زیر میتواند برای تجسم این قوانین در الگوی نموداری گارتلی به شما کمک کند:

اگر این پنج قانون گارتلی رعایت شود، میتوانید وجود الگوی نموداری گارتلی در نمودار خود را تایید کنید.

انواع الگوی گارتلی در فارکس

پس از تایید الگوی گارتلی، به یاد داشته باشید، بسته به اینکه ما یک گارتلی صعودی یا یک گارتلی نزولی داریم، حرکت بعدی نمودار قیمت میتواند صعودی یا نزولی باشد.

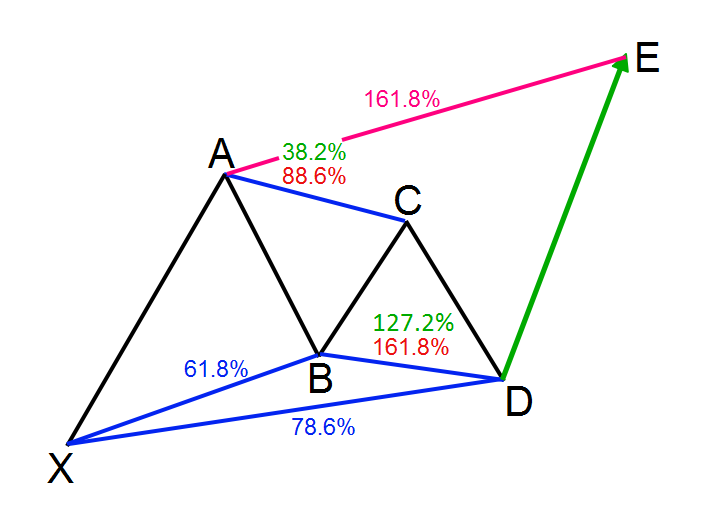

الگوی گارتلی صعودی

Bullish Gartley همانی است که در تصاویر بالا به عنوان مثال در نظر گرفتیم. با یک حرکت صعودی XA شروع میشود، سپس AB نزولی است. BC صعودی است و CD دوباره نزولی است. به این ترتیب، انتظار الگو، معکوس کردن حرکت CD است. این بدان معنی است که نتیجه مورد انتظار از گارتلی صعودی افزایش قیمت از نقطه D است.

این یک گارتلی صعودی است. فلش سبز روی تصویر نشان دهنده حرکت قیمت مورد انتظار الگوی صعودی گارتلی است. هدف نهایی این الگو، 161.8 درصد فیبوناچی AD است که پس از تکمیل، شبیه الگوی AB=CD است. با این حال، قبل از آن سه هدف واسطه وجود دارد.

هدف 1: B Swing

هدف 2: C Swing

هدف 3: A Swing

این سه سطح در نمودار، سه هدف گارتلی صعودی قبل از رسیدن به هدف اصلی هستند. این بدان معنا نیست که روند صعودی زمانی پایان مییابد که قیمت نقطه E را تکمیل کند. شما همیشه آزاد هستید که از قوانین اضافی اقدام قیمت یا توقف پایانی برای دستیابی به نقاط خروج بیشتر در معامله خود استفاده کنید.

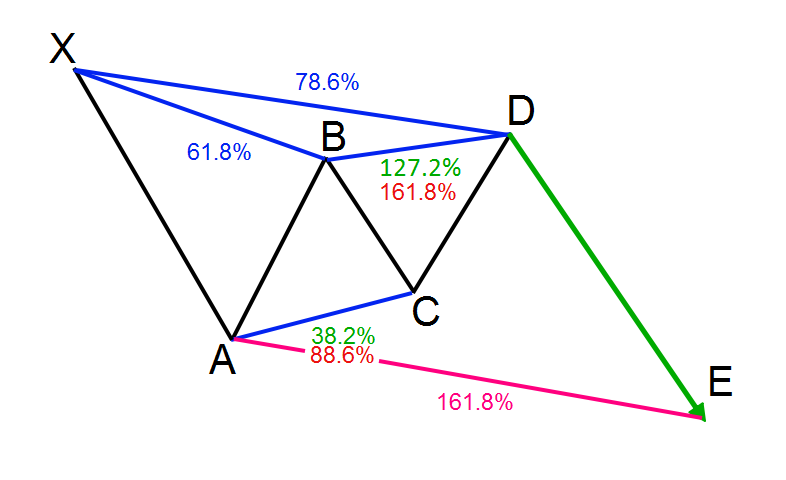

الگوی گارتلی نزولی

الگوی نزولی گارتلی معادل مطلق الگوی گارتلی صعودی است، اما معکوس است. به این ترتیب، گارتلی نزولی دارای یک حرکت نزولی XA، یک حرکت AB صعودی، یک حرکت نزولی BC و یک حرکت صعودی CD است.

این به این معنی است که پتانسیل گارتلی نزولی کاهش قیمت از نقطه D است. هدف قیمتی که عموما برای گارتلی نزولی انتظار میرود، گسترش 161.8 درصدی حرکت AD است. در زیر طرحی از راه اندازی Gartley نزولی را مشاهده میکنید.

همان طور که میبینید، این رقم کاملا مشابه Gartley صعودی است، اما همه چیز وارونه است. بنابراین، این الگو قوانین هدف یکسانی را با گارتلی صعودی دارد:

هدف 1: B Swing

هدف 2: C Swing

هدف 3: A Swing

دوباره، وقتی هدف در نقطه E تکمیل شد، لازم نیست معامله کوتاه خود را به طور کامل ببندید. همیشه میتوانید با استفاده از قوانین اقدام قیمت یا توقف پایانی، برای کاهش بیشتر قیمت در بازار باقی بمانید.

استراتژی ترید بر اساس گارتلی

اکنون که با قوانین شناسایی گارتلی آشنا شدید، یک راه ساده برای تجارت بر اساس این الگوی نموداری به شما نشان میدهیم. روش معاملاتی Gartley ما به طور عینی مکان مناسب نقطه ورود، حد ضرر و نقطه خروج را مشخص میکند.

نقطه ورود در معامله بر اساس گارتلی

برای ورود به معامله بر اساس گارتلی، ابتدا باید الگو را شناسایی کرده و سپس اعتبار آن را تایید کنید. برای ترسیم الگوی گارتلی در نمودار خود، باید 4 نوسان قیمت در نمودار را مشخص نمایید و بررسی کنید که آنها به سطوح فیبوناچی مربوطه خود پاسخ میدهند یا خیر.

سپس هر نوسان قیمت را با حرف X، A، B، C و D مربوطه علامتگذاری کنید. به این ترتیب میتوانید اندازه کلی الگو را اندازه گیری کرده و ایده روشنی در مورد پارامترها داشته باشید. اگر یک گارتلی صعودی در نمودار دارید، با شناسایی این دو شرط میتوانید یک معامله طولانی باز کنید:

- CD پشتیبانی را در سطح 127.2٪ یا 161.8٪ فیبوناچی حرکت BC پیدا میکند.

- اکشن قیمت در جهت صعودی از سطح فیبوناچی مربوطه منعکس میشود.

وقتی گارتلی نزولی است، از همان دو قانون برای باز کردن معامله استفاده میکنید. با این حال، در این مورد معامله شما به سمت کوتاه خواهد رفت.

حد ضرر در معامله بر اساس گارتلی

صرف نظر از سیگنال ورودی ترجیحی شما، همیشه توصیه میشود از دستور توقف ضرر استفاده کنید. به این ترتیب از خود در برابر هرگونه حرکت سریع یا غیرمنتظره قیمت محافظت خواهید کرد. اگر یک معامله گارتلی صعودی باز کنید، دستور توقف ضرر شما باید درست زیر نقطه D الگو قرار بگیرد.

پس از تشخیص یک گارتلی نزولی و باز کردن موقعیت معاملاتی بر اساس آن، باید دستور توقف ضرر را بالای نقطه D الگو تنظیم کنید. در زیر تصویری را مشاهده خواهید کرد که مکان مناسب دستور توقف ضرر Bullish Gartley را نشان میدهد:

تعیین حد سود در معامله بر اساس گارتلی

وقتی معامله خود را بر اساس الگوی گارتلی باز میکنید و دستور توقف ضرر میدهید، انتظار دارید قیمت به نفع شما حرکت کند. البته باید بدانید چه مدت میخواهید در معامله بمانید. روش ترجیحی برای معامله گارتلی این است که پس از جهش D وارد یک موقعیت کامل شده و سپس در سطوح مختلف خارج شوید. همانطور که قبلا ذکر شد، اهداف مورد نظر به شرح زیر است:

هدف 1: B Swing

هدف 2: C Swing

هدف 3: A Swing

هدف 4: E

سپس اگر حرکت قیمت همچنان نشانههایی از قدرت را نشان میدهد، میتوانید بخش کوچکی از معامله را باز نگه دارید تا یک حرکت بزرگ را به دست آورید. شما میتوانید از سرنخهای پرایس اکشن مانند تکنیکهای حمایت/مقاومت، خطوط روند، کانالها و الگوهای کندل استیک برای یافتن یک نقطه خروج نهایی مناسب استفاده کنید.

مثال معامله بر اساس الگوی گارتلی

اکنون قوانینی را که در بالا مورد بحث قرار دادیم در یک مثال عملی معاملاتی با استفاده از اندیکاتور گارتلی بررسی میکنیم. پس از شناسایی قوانین الگو معامله را باز میکنیم. ما یک دستور توقف ضرر فراتر از نقطه D در نوسان نهایی گارتلی قرار میدهیم. ما سعی میکنیم تا زمانی که قیمت به چهار هدف مورد نظر برسد، در معامله خود باقی بمانیم.

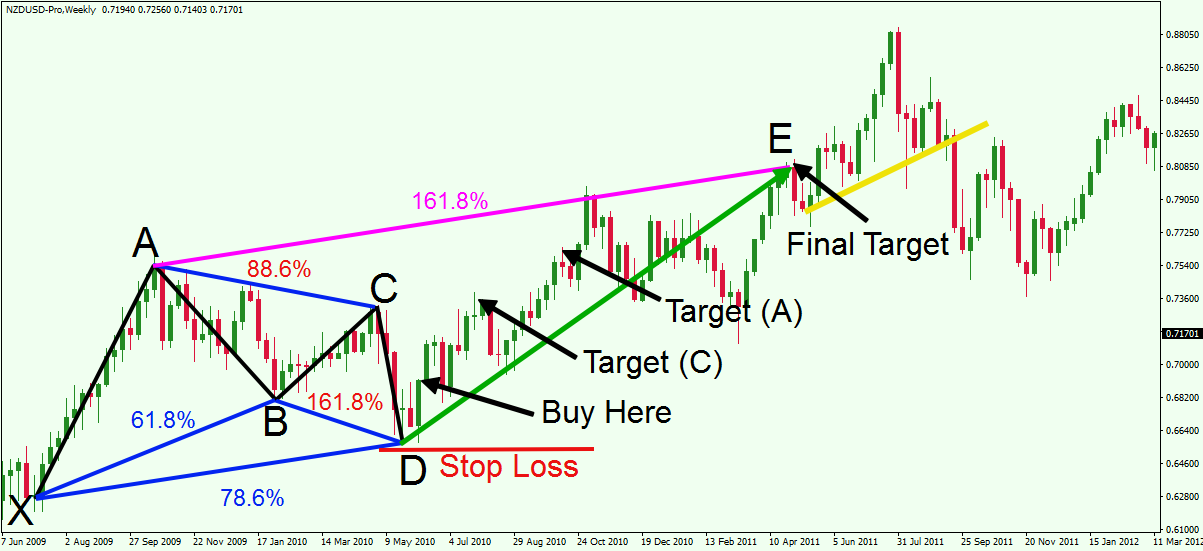

مثال ۱: گارتلی صعودی

تصویر زیر نمونهای از گارتلی صعودی است:

اکنون به نمودار هفتگی جفت ارز NZD/USD نگاه کنید. الگوی هارمونیک گارتلی در این نمودار قابل رویت است. این شکل شامل XA صعودی، AB نزولی، BC صعودی و CD نزولی است. AB 61.8 درصد XA، BC 88.6 درصد AB و CD 161.8 درصد BC است. در همان زمان، AD 78.6٪ XA است. بنابراین، ما وجود الگوی گارتلی صعودی را در نمودار NZD/USD تایید میکنیم.

از آنجایی که این یک راه اندازی گارتلی صعودی است، حرکت قیمت مورد انتظار صعودی است. به همین دلیل، زمانی که CD در 161.8 درصد BC به پایان رسید و اکشن قیمت به سمت بالا برگشت، برای خرید جفت NZD/USD آماده میشویم. هنگامی که این اتفاق میافتد، میخواهیم همانطور که در تصویر نشان داده شده است، یک توقف ضرر زیر نقطه D قرار دهیم.

اولین هدف این معامله طولانی در سطح نقطه B قرار دارد. جهش قیمت پس از ایجاد نقطه D شدید است و بلافاصله این هدف را تکمیل میکند.

هدف دوم در نقطه C است و 7 دوره پس از خرید جفت ارز NZD/USD بر اساس استراتژی صعودی گارتلی ما محقق میشود. سپس 10 هفته بعد قیمت به سطح نقطه A میرسد که هدف بعدی در نمودار است. با این حال، معامله ما هنوز تمام نشده است.

ما آخرین هدف خود را در نمودار داریم. این هدف در 161.8 درصد فیبوناچی حرکت قیمت AD قرار دارد. این هدف کمی بیشتر طول میکشد تا کامل شود. بیست و هفت دوره پس از دستیابی به هدف قبلی، اکشن قیمت موفق میشود به 161.8 درصد AD برسد.

ما میتوانیم برای کسب سود بیشتر در این معامله بمانیم و از سیگنالهای پرایس اکشن برای کمک به خود استفاده کنیم. همانطور که میبینید، قیمت چند قله دیگر در نمودار ایجاد میکند. توجه کنید که پایینهای مجاور این قلهها یک خط روند صعودی کوچک روی نمودار ایجاد میکنند (خط زرد رنگ)، که میتوانیم از آن برای تعیین یک نقطه خروج نهایی استفاده کنیم.

شکست از طریق این خط روند بسیار شدید است و توسط یک کندل نزولی بزرگ ایجاد میشود. در این مورد، اگر به طور کلی در آخرین هدف ثابت از معامله خارج میشدیم، وضعیت بهتری داشتیم.

مثال ۲: گارتلی نزولی

اکنون مثالی از آموزش الگوی گارتلی نزولی را بررسی میکنیم:

تصویر بالا نمودار ۴ ساعته جفت ارز AUD/CHF است. در این تصویر، گارتلی با یک حرکت نزولی XA شروع میشود. سپس AB صعودی و BC نزولی اتفاق میافتد. سپس CD حرکت نزولی BC را معکوس میکند. AB 61.8 درصد از XA را شامل میشود. BC سطح 88.6% AB است. CD به 161.8٪ BC میرسد.

هنگامی که حرکت CD به پایان رسید و قیمت یک جهش نزولی از 161.8% BC را ایجاد کرد، اعتبار گارتلی نزولی را تایید میکنیم. به این ترتیب، ما برای فروش جفت ارز AUD/CHF آماده میشویم و یک دستور توقف ضرر در بالای نوسان در نقطه D قرار میدهیم.

بعد از اینکه AUD/CHF را فروختیم و توقف ضرر خود را قرار دادیم، میخواهیم قیمت شروع به دنبال کردن اهدافمان کند. اولین هدف در نقطه B در لحظه جهش نزولی پس از حرکت CD تکمیل میشود.

بنابراین، این هدف حتی قبل از ورود به بازار محقق شده است. هدف بعدی در سطح نقطه C قرار دارد و اکشن قیمت 14 دوره پس از سیگنال کوتاه گارتلی به آن میرسد. سپس قیمت به حرکت نزولی خود ادامه میدهد و 6 دوره بعد جفت AUD/CHF در نقطه A به هدف میرسد.

اکنون یک هدف دیگر باقی مانده است که در 161.8 درصدی حرکت AD قرار دارد. چهارده دوره پس از رسیدن قیمت به هدف A، شاهد رسیدن به هدف نهایی هستیم. بنابراین، میتوانید معامله را در اینجا ببندید و سود محقق شده خود را جمعآوری کنید.

به عنوان یک تریدر هیچ وقت از مطالعه و کسب مهارت در دنیای فارکس با استفاده از منابع معتبر غافل نشوید. مدرسه آموزش فارکس، دنیای بیپایان مطالب آموزشی برای هر تریدر در هر سطح دانش معاملاتی است.

گپ و گفت فارکسی

- شما از چه الگوهای هارمونیک دیگری برای معامله در فارکس استفاده میکنید؟

- آیا تا کنون از الگوی گارتلی استفاده کردهاید؟ لطفا در بخش نظرات برای ما بنویسید.

الگوی گارتلی به چند شکل در نمودار قیمتی تشکیل میشود؟

سلام روزبخیر خانوم سمیرا

الگوی هارمونیک گارتلی به ۲ شکل صعودی و نزولی در نمودار قیمت به وجود میآیند، که الگوی گارتلی صعودی به شکل حرف انگلیسی M و الگوی گارتلی نزولی به شکل حرف W است.

سلام مجدد

ببخشید میزان موفقیت الگوی گارتلی چقدر است؟

سلام و وقت بخیر خانوم ندا

خواهش میکنم

الگوی گارتلی در رابطه نزدیک با اعداد فیبوناچی است. الگوهای گارتلی الگوهایی با نرخ موفقیت بیش از ۷۰٪ در نظر گرفته میشوند.

هر سوالی بود در خدمتتون هستم