مطالبی که بهتر است پیش از مطالعه این مقاله بخوانید:

- تحلیل تکنیکال چیست؟

- کدام تایم فریم برای معاملهگری فارکس بهترین است؟

- آشنایی با زومهای چارت در متاتریدر؛ معرفی بهترین زوم

- تحلیل مولتی تایم چیست و چرا اهمیت دارد؟

پس از مطالعه این مقاله شما:

- با تحلیل مولتی تایم فریم آشنا میشوید.

تحلیل مولتی تایم فریم چیست؟ تحلیل مولتی تایم فریم یک رویکرد معاملاتی است که در آن معامله گر بازههای زمانی مختلفی را برای بهبود تصمیمگیری و بهینه سازی تجزیه و تحلیل نمودار خود در نظر میگیرد. هدف از معاملات چند تایم فریمی افزایش سود معاملات فردی است.

به طور معمول، معاملهگران از یک تایم فریم به اصطلاح بالاتر و یک تایم فریم پایینتر استفاده میکنند. بازه زمانی بالاتر برای تجزیه و تحلیل نمودار بلندمدت استفاده میشود تا یک حس کلی از جهت و احساسات بازار بدست آید.

معاملهگران سعی میکنند یک سوگیری جهت دار (طولانی، کوتاه یا خنثی) در بازه زمانی بالاتر ایجاد کنند و سپس به دنبال فرصتهای معاملاتی خاص در جهت بازه زمانی بالاتر در تایم فریمهای پایینتر باشند. تایم فریم پایینتر برای تعیین نقاط ورودی و مدیریت موقعیتهای معاملاتی استفاده میشود.

در این درس از مجموعه دروس مدرسه آموزش فارکس، با هم یاد خواهیم گرفت:

- رویکرد بالا به پایین در مقابل رویکرد پایین به بالا

- از کدام بازههای زمانی استفاده کنیم؟

- 5 استراتژی تحلیل مولتی تایم فریم

- نکات مهم در مورد معاملات چند تایم فریمی

رویکرد بالا به پایین در مقابل رویکرد پایین به بالا

یکی از بزرگترین اشتباهات معاملهگران هنگام انجام تحلیل مولتی تایم فریمی، این است که تحلیل خود را در کمترین بازه زمانی شروع میکنند و سپس به تایم فریمهای بالاتر میروند. این را رویکرد از پایین به بالا مینامند.

شروع تجزیه و تحلیل خود در بازه زمانی پایینتر، جایی که معاملات خود را قرار میدهید، یک نمای بسیار محدود و تک بعدی ایجاد میکند. اغلب، معاملهگران در بازههای زمانی پایینتر یک دید نسبت به بازار پیدا میکنند و در بازه زمانی بالاتر به دنبال تایید این دید و نظر خود هستند.

ما در تحلیل مولتی تایم فریم روش از بالا به پایین را توصیه میکنیم. با یک رویکرد از بالا به پایین، یک معاملهگر تجزیه و تحلیل خود را در بازه زمانی بالاتر شروع میکند تا یک حس کلی از احساسات بازار و روند کلی نمودار دریافت کند و از موانع مهم قیمت و سطوح کلیدی آگاه شود.

در بازه زمانی پایینتر، معاملهگر بر اساس دیدگاه بازه زمانی بالاتر به دنبال فرصتهای معاملاتی میگردد. سپس معامله کاملاً با روایت کلی نمودار مطابقت دارد.

از کدام بازههای زمانی استفاده کنیم؟

اولین سوالی که همیشه هنگام ورود به معاملات مولتی تایم فریمی مطرح میشود این است که از کدام تایم فریمها استفاده کنیم؟؟؟

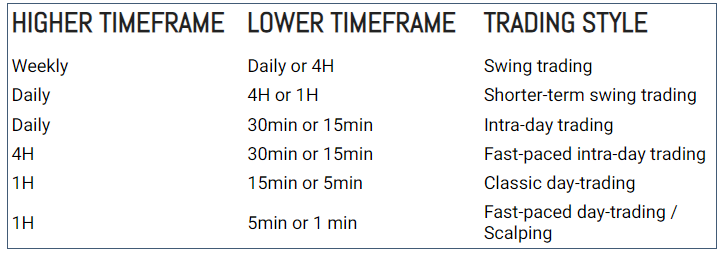

جدول بالا متداولترین ترکیبهای تایم فریم را نشان میدهد. برای بهبود ثبات در رویکرد معاملاتی خود، توصیه میکنیم یک ترکیب را انتخاب کنید و برای مدت طولانی به آن پایبند باشید. به این ترتیب، میتوانید با ترکیب تایم فریم مشخص شده تجربه کسب کنید و ببینید که آیا این ترکیب برای معاملات شما مناسب است یا خیر.

از پرش بین ترکیبهای مختلف اجتناب کنید. زیرا باعث ایجاد ناهماهنگی در معاملات شما میشود. پیش از تغییر تایم فریم، حداقل 30 تا 50 معامله با یک ترکیب انجام دهید.

5 استراتژی تحلیل مولتی تایم فریم

اکنون که میدانید تحلیل مولتی تایم فریم چیست و روی یک ترکیب خاص تصمیم گرفتید، میتوانید از تایم فریمهای خود استفاده کنید. اما باید بدانید در بازه زمانی بالاتر به دنبال چه چیزی هستیم؟

در اینجا، معاملهگران میتوانند از میان انواع استراتژیها انتخاب کنند. بسته به رویکرد تحلیل نمودار خود، میتوانید استراتژی مناسب خود را بیابید. در ادامه، چند استراتژی را که برای یک رویکرد بازه زمانی بالاتر معمول هستند، بررسی میکنیم:

سطوح شکست

یکی از متداولترین مفاهیم بازه زمانی بالاتر در تحلیل مولتی تایم فریم، سطوح حمایت و مقاومت است. معاملهگرانی که از سطوح حمایت و مقاومت در بازه زمانی بالاتر استفاده میکنند، معمولاً به دنبال جهش یا شکست سطح افقی بلندمدت هستند.

تصویر زیر سطح تایم فریم روزانه را با سطح مقاومت قوی نشان میدهد. معاملهگر سطح را در بازه زمانی بالاتر خود شناسایی میکند و پس از شکست به یک بازه زمانی پایینتر میرود تا به دنبال فرصتهای معاملات صعودی باشد.

تصویر زیر بازه زمانی 1H پس از شکست سطح مقاومت را نشان میدهد. قیمت پس از شکست، روند صعودی داشت و معاملهگر میتوانست احساسات صعودی را اتخاذ کند و به دنبال ادامه روند صعودی باشد.

سطح پرش

معاملهگران میتوانند بهجای جستجوی بازه زمانی بالاتر، به دنبال جهش از سطح حمایت یا مقاومت باشند. در تصویر زیر، سطح مقاومت قوی چندین بار در تایم فریم بالاتر 4H حفظ شده است. تا زمانی که قیمت نتواند بالاتر از سطح بسته شود، یک معاملهگر ممکن است احساسات تجاری نزولی را اتخاذ کند.

به خصوص پس از مشاهده سیگنال کاهش سرعت (کندلهایهای کوچکتر)، از سوگیری نزولی بازه زمانی بالاتر میتوان برای جستجوی فرصتهای معاملاتی کوتاه در بازه زمانی پایینتر استفاده کرد.

بازه زمانی پایینتر 15 دقیقه، الگوی نمودار جالب سر و شانه را در زمان کندل 4H نشان میدهد. با در نظر گرفتن سوگیری نزولی بازه زمانی بالاتر، تریدر ممکن است یک برنامه معاملاتی برای معاملات شورت، پس از شکست موفقیت آمیز (یا آزمایش مجدد) خط گردن داشته باشد.

قیمت پس از شکست و تست مجدد الگوی سر و شانه به شدت کاهش یافت. سطح مقاومت تایم فریم بالاتر در تحلیل مولتی تایم فریم و کندل کاهش سرعت به معاملهگر اجازه داد تا یک سوگیری نزولی اتخاذ کند. در حالی که تایم فریم پایینتر به معاملهگر کمک کرد تا معامله شورت را به طور موثر زمانبندی کند.

سیگنالهای معاملاتی در یک بازه زمانی پایینتر به معاملهگر اجازه میدهد تا زمان نگهداری و نسبت ریسک به ریوارد را بهینه کند. زیرا معامله معمولا دارای توقف نزدیکتر و ورود تهاجمیتر است. در حالی که از یک هدف گستردهتر بر اساس چارچوب زمانی بالاتر استفاده میکند.

سقف و کف

برخی از معاملهگران به جای استفاده از سطوح حمایت و مقاومت بلندمدت، از سقف و کفهای محلی برای استراتژی معاملاتی مولتی تایم فریمی خود استفاده میکنند. رویکرد کلی در اینجا مشابه استراتژی سطح حمایت و مقاومت است.

اول، معاملهگر به دنبال بالا (یا پایین) قوی قبلی است. در تصویر زیر، قیمت ابتدا از اوج قبلی فراتر رفت. پیش از اینکه حرکت نزولی قوی وارد بازار شود و قیمت دوباره به زیر اوج سقوط کند.

در تحلیل تکنیکال، ما از چنین الگویی به عنوان یک الگوی جعلی (یا تله) یاد میکنیم، زیرا شکست اولیه شکست میخورد و معاملهگران لانگ را به دام میاندازد. این سیگنال بازه زمانی بالاتر یک سوگیری نزولی را به ما ارائه میدهد که ما آن را به بازه زمانی پایینتر خود منتقل میکنیم.

در بازه زمانی پایینتر، قیمت در مدت کوتاهی پس از سیگنال تقلبی، یک الگوی شکست پرچم ایجاد میکند. الگوی پرچم از محبوبترین الگوهای ادامه روند هستند. شکست خط روند معمولاً نشانه ورود به ادامه روند است.

روند نزولی پس از شکست پرچم آشکار شد. هرچه دوره پیشبینی طولانیتر باشد، معمولاً دقت کمتری دارد. داد و ستد Fakeout به طور مستقیم در بازه زمانی بالاتر معمولاً منجر به دورههای نگهداری بسیار طولانیتر میشود.

در تحلیل مولتی تایم فریم با استفاده از بازه زمانی پایینتر برای زمانبندی ورود و خروج، میتوان زمان نگهداری را اغلب به حداقل مطلق کاهش داد. هرچه زمان نگهداری کوتاهتر باشد، عوامل خطر اضافی کمتری مانند رویدادهای خبری برای معاملهگر وجود دارد.

کندل استیک

معاملات کندل استیک یک رویکرد معاملاتی بسیار محبوب هستند، اما اغلب زمانی که معاملهگران تنها به یک کندل تکیه میکنند، از استحکام کافی برخوردار نیستند. برای بهبود کیفیت سیگنال، معامله گران میتوانند یک رویکرد مولتی تایم فریمی را بر سیگنالهای کندل استیک اعمال کنند.

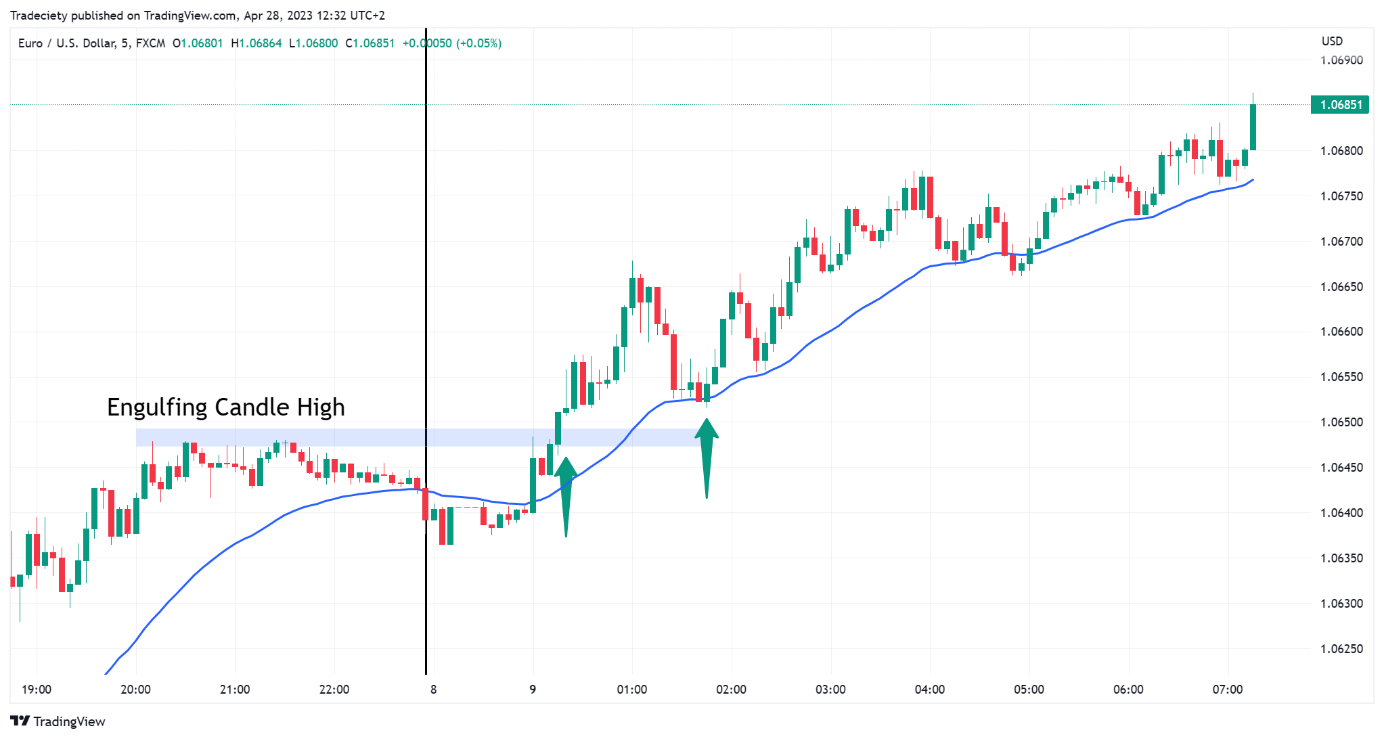

تصویر زیر یک کندل در حال افزایش صعودی را در تایم فریم روزانه نشان میدهد. در عین حال، قیمت در یک روند صعودی کلی قرار دارد. علاوه بر این، کندل صعودی نیز درست در 30 EMA رخ میدهد. بسیاری از معاملهگران از میانگینهای متحرک برای معاملات خود استفاده میکنند.

سیگنال کندل استیک به خوبی با روایت روند مطابقت دارد. پس از شناسایی کندل غرق کننده، معاملهگر اکنون میتواند به یک بازه زمانی پایینتر حرکت کند تا به دنبال سیگنالهای معاملاتی صعودی در تایم فریم بالاتر باشد.

تصویر زیر بازه زمانی پایینتر 5 دقیقهای را نشان میدهد. ناحیه آبی نشان دهنده اوج کندل روزانه است. پس از شکست، قیمت روند صعودی داشت. معاملهگری که از روند پیروی میکند، ممکن است بتواند یک معامله طولانی مدت را انجام دهد تا حرکت صعودی را به دست آورد.

در حالی که برخی معاملهگران ممکن است سیگنال روزانه را کورکورانه معامله کنند، رویکرد چند تایم فریمی به معاملهگر اجازه میدهد تا قیمت ورودی عالی را بیابد و از حرکت کوتاهمدتی که کندل غرقکننده سیگنال میدهد، سود ببرد.

الگوهای نموداری

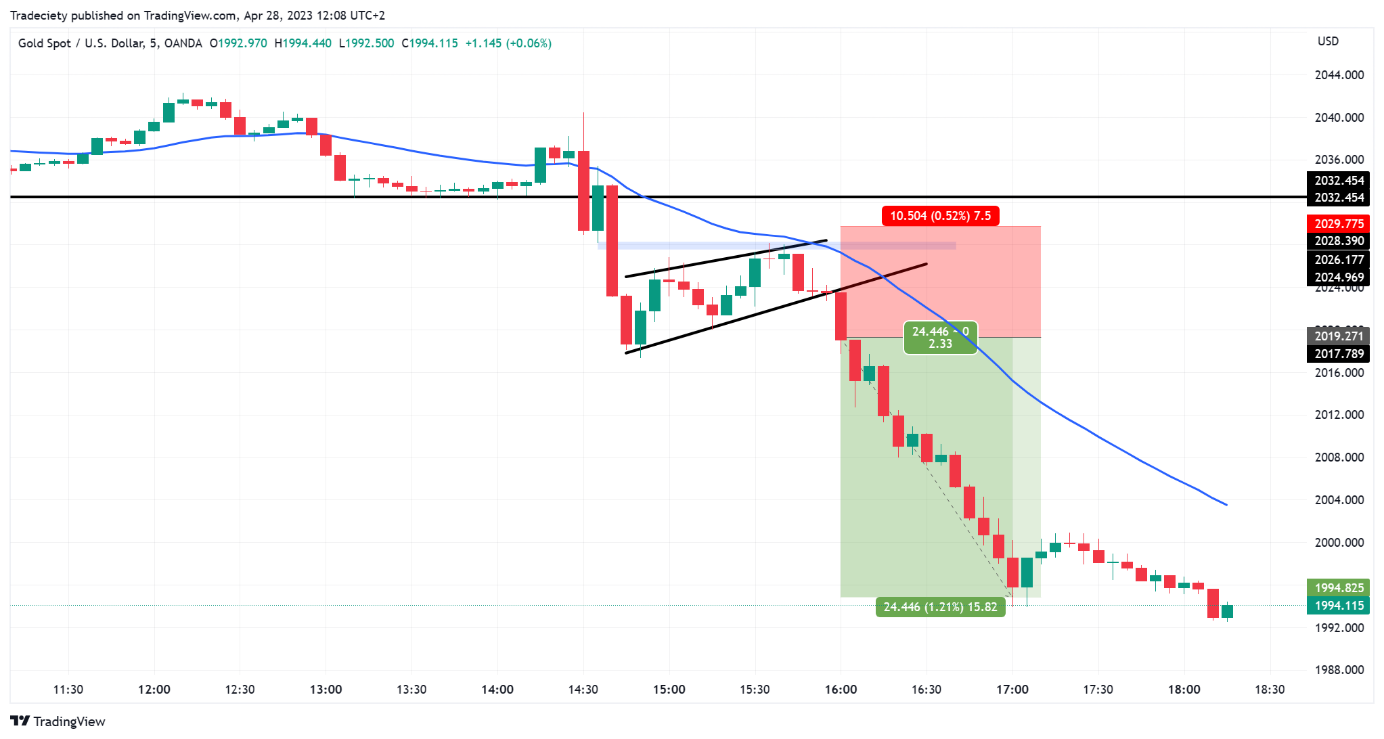

در تحلیل مولتی تایم فریم معاملهگران میتوانند بهجای جستجوی کندلهای منفرد در بازه زمانی بالاتر، از الگوهای نموداری پیچیده بهعنوان سیگنال خود برای سوگیری بازه زمانی بالاتر استفاده کنند. در تصویر زیر، تایم فریم بالاتر 4H یک روند نزولی کلی را با الگوی پرچم جانبی نشان میدهد. خط روند مرزهای پایین الگوی پرچم را توصیف میکند.

پس از شکست، قیمت برای انجام آزمایش مجدد به خط روند باز میگردد. هنگامی که قیمت به خط روند میرسد، کندل سیگنال کاهش سرعت میدهد. کندل میچرخد و حرکت نزولی را نشان میدهد. این سیگنال میتواند برای انتقال به بازه زمانی پایینتر با در نظر گرفتن سوگیری نزولی استفاده شود.

در زمان سیگنال تست مجدد تایم فریم بالاتر، تایم فریم کمتر 5 دقیقه یک الگوی محدوده سه سقف را تشکیل میدهد. الگوهای بازه زمانی پایینتر برای ایجاد طرح معاملاتی ایده آل هستند. زیرا نقطه ورود واضح و عینی را ارائه میدهند. برای یک طرح معاملاتی شورت، معاملهگر منتظر یک شکست نزولی در پایینترین حد الگو است.

پس از شکست، سیگنال ورود به معامله را میدهد. در این حالت، معاملهگر با روند تایم فریم بالاتر و همچنین با شتاب شکست تایم فریم کمتر پیش میرود. هر دو تایم فریم کاملاً همسو هستند.

پس از شکست، قیمت به شدت کاهش یافت. روند بلندمدت ادامه یافت و با سیگنال بازه زمانی پایینتر، یک معامله گر ممکن بود بتواند یک معامله با نسبت ریسک به ریوارد بالا را انجام دهد.

دقت کنید به هیچ وجه رویکردهای معاملاتی معرفی شده تنها رویکردهای معاملاتی چند تایم فریمی نیستند. آنها فقط به عنوان منابع الهام برای ایجاد استراتژی معاملاتی چند تایم فریمی شما مطرح شدهاند.

هیچ محدودیتی برای ایجاد یک استراتژی تحلیل مولتی تایم فریم وجود ندارد و معاملهگران میتوانند از انواع ابزارها و مفاهیم معاملاتی استفاده کنند. پرایس اکشن، الگوهای نموداری کلاسیک یا سیگنالهای اندیکاتورها، همه ترکیبات قابل تصور هستند.

نکات مهم معاملات مولتی تایم فریمی

تجزیه و تحلیل نمودار خود را در بازه زمانی بالاتر شروع کنید. از رویکرد بالا به پایین، نتایج بسیار بهتری خواهید گرفت.

در مورد سیگنال(های) بازه زمانی بالاتر خود شفاف باشید. اگرچه در اینجا 5 استراتژی مختلف معرفی شد، اما به این معنا نیست که شما باید هر پنج استراتژی را همزمان معامله کنید. یک استراتژی معاملاتی را انتخاب کنید که مناسب شما باشد و سپس آن را برای مدت زمان طولانی دنبال کنید.

تحلیل نمودار خود را هر روز در زمان مشخصی انجام دهید. به عنوان مثال، هنگامی که 4H را به عنوان بازه زمانی بالاتر خود انتخاب میکنید، برای هر بسته شدن کندل 4H یک هشدار تنظیم کنید و بازارهای خود را یکی یکی مرور کنید تا ابزار نموداری خود را به روز کنید و سیگنالهای بازه زمانی بالاتر خود را جستجو نمایید.

شما مجبور نیستید بر یک ترکیب تعصب داشته باشید. همیشه نمیتوانید یک استراتژی نمودار صعودی یا نزولی واضح داشته باشید. شما مجبور نیستید همیشه معامله کنید. منتظر وضعیت نمودار مناسب باشید و از انجام معاملات غیربهینه اجتناب کنید.

تحلیل مولتی تایم فریم در یک نگاه

مهمترین جنبه یک استراتژی معاملاتی مولتی تایم فریم (و سایر رویکردهای معاملاتی در این زمینه) ثبات است. سعی کنید از ترکیب ثابتی از تایم فریمها استفاده کنید. هرچه ناهماهنگی بیشتری در معاملات خود داشته باشید، معمولاً نتایج بدتر است.

بنابراین، یک ترکیب تایم فریم را انتخاب کنید و حداقل برای 30 معامله به آن پایبند باشید تا به یک ایده تقریبی از اینکه چقدر با فلسفه کلی معاملات شما تناسب دارد، دست پیدا کنید. پس از 30 معامله با همین رویکرد، تصور بهتری از اینکه چقدر مناسب شماست خواهید داشت. آموزش تحلیل مولتی تایم فریم در همینجا به پایان میرسد.

گپ و گفت فارکسی

- آیا شما از تحلیل مولتی تایم فریم استفاده میکنید؟ لطفا در کامنت برای ما بنویسید.

چه مزایایی دارد که از تحلیل مولتی تایم برای تریدینگ استفاده کنیم؟

سلام روزبخیر آقای مهدی

استفاده از تحلیل مولتی تایم فریم باعث افزایش دقت و صحت تصمیمات ترید، شناسایی نقاط ورود و خروج بهینه و درک عمقیتر از روندهای بازار میشود.